Ontdek hoe banken webanalyses en CDP moeten toepassen om het onboardingproces te optimaliseren om de klanttevredenheid en het toegenomen aantal retenties te verbeteren.

De focus van financiële marketeers ligt in het aantal nieuwe geopende accounts. Het verwerven van nieuwe klanten is vaak het belangrijkste strategische punt voor veel bedrijven, niet alleen banken. De vraag is wat de toekomst biedt? Gebruiken uw klanten hun account actief? Het verkrijgen van inzicht in het gebruik van accounts is cruciaal, omdat een nieuwe account alleen niet garant staat voor de verwachte winst. Op basis van onderzoekverliezen financiële organisaties ongeveer $66 per jaar voor elke slapende account en slechts 45% van de controlerekeningen genereert redelijke inkomsten.

Hoe kunt u ervoor zorgen dat uw klanten hun account daadwerkelijk actief gebruiken? Door het onboardingproces bij online bankieren te optimaliseren. Met andere woorden, uw nieuwe klanten helpen vertrouwd te raken met uw product en hen meer betrekken, zodat ze het regelmatig gebruiken. Om dit te bereiken, moet u weten hoe mensen omgaan met uw product. Dit is waar productanalyse in het spel komt.

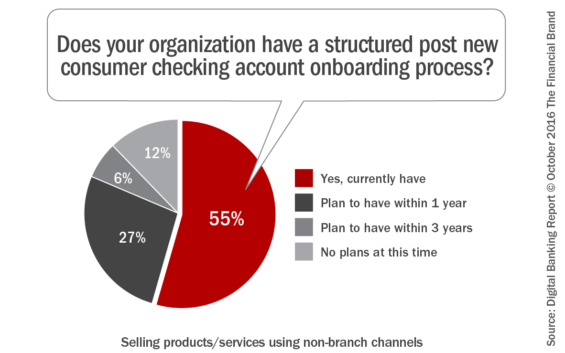

Zoals ook vermeld in het Digital Banking Report, heeft minder dan 50% van de financiële organisaties een gestructureerd onboardingproces. Dit betekent dat er geen bereik is nadat een nieuwe account live is.

Of uw organisatie nu een soortgelijk probleem heeft of alleen betere resultaten wilt zien, we zijn er om u te helpen. U vindt advies over het optimaliseren van het bankonboardingproces, zodat uw klanten uw product vaker gebruiken en u een hogere retentie krijgt. Deze vier punten die hier worden gepresenteerd zijn enigszins met elkaar verbonden, het kan zijn dat slechts enkele of alle van toepassing zijn, afhankelijk van waar u zich in uw digitale transformatie bevindt.

5 Grote voordelen van het optimaliseren van het onboardingproces voor online bankieren

Banken staan voor veel uitdagingen bij het handhaven van een sterke marktpositie. Een van de manieren om de situatie te verbeteren, is om klanten blij te maken, op het juiste moment in te spelen op hun behoeften, met de juiste aanbieding. Zorg er met andere woorden voor dat u een effectief onboardingproces van nieuwe klanten heeft. Dit zal de klanttevredenheid aanzienlijk verbeteren en een sterke engagementstrategie creëren. Maar dat is nog maar het begin.

Als u niet zeker weet of u extra tijd moet besteden aan het verbeteren van het onboardingproces, laten we eens kijken naar enkele voordelen:

- Verbeterde klantloyaliteit: Succesvolle onboardingprocessen stimuleren klanttevredenheid, retentie, verwijzingen en verkoopcijfers. Onboarding is ook een uitstekende gelegenheid voor cross-selling.

- Hogere retentie en winstgevendheid: Zorg ervoor dat de eerste indruk met de account, een deel van het onboardingpakket, geweldig is. Een goede eerste indruk zal nieuwe klanten ertoe aanzetten om vaker accounts te gebruiken en zal het klantenbehoud te vergroten. Om tevreden en geëngageerde klanten te hebben, moet u ook enkele kritieke punten in de gaten houden om ze ter plekke te kunnen oplossen. Klanten die uw product actief gebruiken, hebben een aanzienlijke impact op de winst van uw organisatie.

- Verbeterde operationele efficiëntie: Door digitale processen in alle bedrijfsdomeinen te introduceren, vermindert u handmatige werkzaamheden en verhoogt u de nauwkeurigheid.

- Betere inzichten: Het onboardingproces is een geweldige manier om klantinformatie uit de branche te verzamelen, evenals digitale gegevens voor en na een aankoop. Met dat alles samengevoegd tot één record, kunt u uw klanten en hun verwachtingen beter begrijpen.

- Risicobeheersing: Hoe eerder u een 360-gradenklantweergave creëert tijdens het onboardingproces, hoe eerder u een kwalitatief hoogstaand auditlogboek heeft van de acties van de klant. U kunt bijvoorbeeld gemakkelijk activiteiten met een hoger risico identificeren en zorgen voor naleving van de interne regels.

1. Zakelijke vereisten omzetten in analytische KPI’s

Bij het optimaliseren van het onboardingproces is een goed begin de tijd die nodig is om een klant te onboarden tot een minimum te beperken. Hoe langer het duurt om een klant te onboarden, hoe groter de kans is dat ze op zoek gaan naar andere opties buiten uw bank. Dit is een andere uitdaging waar banken mee geconfronteerd worden. Volgens Digital Banking Report 2017 Account Opening and Onboarding, sverliezen sommige banken zelfs 90% van de klanten met nieuw geopende accounts.

Daarom moet u zich richten op het verbeteren van de gebruikersstroom, het opruimen van alle hobbels in de weg en het verbeteren van de UX van uw online platform. Om u een beetje te helpen, zijn hier de belangrijkste KPI’s die u moet meten om het allemaal te laten werken:

- verlatingspercentage van het hele onboardingproces

- slaagpercentage (succespercentage) van het hele onboardingproces

- aantal interacties dat nodig is om onboarding te voltooien

- verlatingspercentage of uittredingspercentage bij individuele onboardingstappen

Zoals we eerder al vermeldden, is het een half succes om een klant te vragen een nieuwe account te openen. Om van de helft naar de finish te komen, moeten uw klanten vanaf de eerste dag uw product gebruiken en zich aanmelden voor aanvullende diensten zoals mobiel bankieren.

Maar dat is niet alles. U wilt de primaire financiële instelling van uw klanten worden, zodat zij al hun transacties uitvoeren via uw bank. Simpel gezegd, klanten verplaatsen hun directe depositorekening van een andere bank terwijl ze een nieuwe account krijgen.

Om de betrokkenheid te beoordelen, moet u op deze KPI’s letten:

- aantal nieuwe klanten die een mobiele applicatie downloadt en installeert

- gemiddeld dagelijks of wekelijks aantal aanmeldingen

- gemiddelde dagelijkse of wekelijkse balanscontroles

- aantal nieuwe klanten die hun storting verplaatsen na het openen van een account

- acceptatiegraad van betaalkaarten

- acceptatiegraad van functies en producten die beschikbaar zijn voor individuele klanten

- acceptatiegraad van automatische overdrachten, meldingen

- goedkeuring van spaarrekeningen en andere beschikbare subaccounts

Als u meer informatie wilt over KPI’s voor banken, maar niet alleen, kijk dan eens naar:

2. Pas technologie toe om het onboardingproces te verfijnen

Vanuit technisch oogpunt lijkt het tracken van onboarding voor online bankieren sterk op productanalyses, aangezien e-bankingplatforms in feite een soort digitaal product zijn met beveiligde klantgebieden.

En als uw startpunt moet u een traceerplan opstellen.

Het geeft u een breder perspectief en zorgt ervoor dat u alle zakelijke vereisten opneemt en dat u uw webanalysesoftware correct instelt.

Raadpleeg onze berichten voor alle details over het verzamelen en toepassen van zakelijke vereisten en traceerplannen:

Stel dat u engagement-KPI’s wilt bijhouden, zoals acceptatiegraad van functionaliteiten en producten die beschikbaar zijn voor een individuele klant of percentage nieuwe klanten die een directe storting hebben ingesteld na het openen van een account. Dan moet u gebeurtenissen gebruiken, die meestal worden toegepast op het tracken van onconventionele acties die mensen met het product uitvoeren.

De statistieken kunnen complex zijn, omdat klanten op verschillende niveaus met uw product omgaan. Als u klanten en de acceptatiegraad wilt bijhouden, heeft u meer dan standaard statistieken en dimensies nodig. Uw bondgenoot voor deze taak zijn scoremechanismen die worden geboden door software zoals customer data platform (CDP).

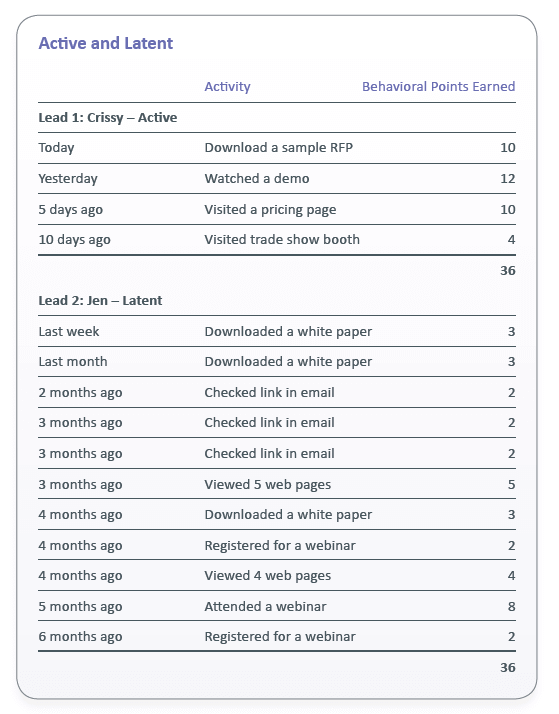

Maar wat betekent het precies? Scoremechanismen koppelen een numerieke score aan elke actie en interactie die de klant uitvoert wanneer hij het platform voor online bankieren gebruikt. Vervolgens krijgt de klant een aantal scorepunten voor het bereiken van elke mijlpaal in de onboardingstroom. Ze gebruiken dus nieuwe functies en producten of zoeken nieuwe opties met hun nieuwe account.

Op deze manier kunt u verschillende scoreniveaus definiëren voor verschillende fasen van het onboardingproces. De klant die halverwege het onboardingproces is, zou tussen de 20 en 30 punten moeten hebben.

Dankzij scorepunten kunt u de adoptie van individuele producten en functies volgen die beschikbaar zijn in de account. Hiermee kunt u een gedetailleerde analyse maken om de UX van het platform te verfijnen.

Scoringsmechanismen helpen marketeers en verkopers ook om leads te identificeren die klaar zijn om over te stappen naar verkoop en leads die wat meer hulp vereisen.

Wanneer u besluit deze methode voor het tracken van de gebruikersstroom toe te passen in het onboardingproces, moet u toegewezen scorepunten opnemen voor individuele interacties en gebeurtenissen.

Dit is ook een goed moment om de waarde van bepaalde interacties tijdens de onboarding te beoordelen.

Denk aan klantbetrokkenheid en welke acties meer gewicht in de schaal leggen als het gaat om betrokkenheid. Is een klant meer betrokken bij het instellen van een automatische overdracht of automatische meldingen? Welke van deze acties zou meer scorepunten moeten krijgen? We bespreken later in detail hoe we scorepunten kunnen gebruiken.

3. Maak rapporten en visualisaties van de onboardingstroom voor bankieren

Onboarding is een ingewikkeld proces. Om de stroom te verbeteren, moet u het visualiseren. Het helpt u de acties van de klant vanuit verschillende invalshoeken en met een breder perspectief te bekijken. Gegevens zelf geven u niet het hele plaatje, u hebt context nodig.

Omdat het een continu proces is, adviseren de experts van de Financial Brand om rekening te houden met nieuwe huishoudens, samen met de huidige klanten die zich aanmelden voor een nieuwe account. Dat wil zeggen dat u onboardingprocessen moet uitvoeren voor alle soorten rekeningen, deposito’s, leningen, beleggingsdiensten, kleine zakelijke relaties. U kunt ze ook maken voor andere diensten, zoals internetbankieren, mobiel bankieren, P2P-overschrijvingen en mobiel storten.

Om uw visualisaties overzichtelijk en efficiënter te maken, moet u een onboardingstroom voorbereiden voor elk product en elk klantensegment. U kunt bijvoorbeeld een segment bouwen voor ondernemingen, particulieren, kleine bedrijven, investeerders, landbouwers, studenten enzovoort.

Uiteindelijk moet u afzonderlijke trechters en stroomrapporten maken voor elk onboardingproces.

Afhankelijk van wat uw organisatie biedt, kunt u onboardingstromen hebben voor:

-

- nieuwe online account,

-

- nieuwe credietkaartrekening,

-

- nieuwe spaaraccount,

-

- andere producten zoals lening, hypotheek, verzekering etc.

Als u eenmaal weet wat u in die stromen wilt opnemen, is het tijd om een beetje dieper te duiken. U kunt ze samen met de onboardingprocessen presenteren met behulp van klassieke trechtervisualisatierapporten, namelijk verticale of horizontale rapporten. Houd er rekening mee dat elk trechterrapport u in staat moet stellen om klanten te segmenteren.

Anders zal het rapport zijn volledige doel niet bereiken en zullen de gegevens die u krijgt niet het hele verhaal vertellen.

Vereenvoudig het bankonboardingproces

Zoals we eerder hebben vermeld, moet u de onboardingtijd verkorten. Een manier om dit te bereiken, is door het hele proces te vereenvoudigen en klanten te helpen gemakkelijker te navigeren. Verminder onnodige afleidingen en werk aan het verbeteren van verschillende functionaliteiten. Maar kijk eerst hoe uw klanten omgaan met uw site of mobiele app. Hiermee kunt u beoordelen of verschillende fasen van dat proces eenvoudig of eerder moeilijk zijn.

Bekijk ook eens verder dan de interacties van de website of de app. Controleer wat het verlatingspercentage op specifieke pagina’s is. Graaf dieper en volg de servicegesprekken van klanten, discussies op sociale media en in-branch-afspraken om de uitdagingen waar nieuwe klanten mee te maken hebben beter te begrijpen.

Als u meer informatie wilt over het rapporteren en visualiseren van klantenstroom bij onboarding, bekijk dan het volgende:

4 stappen om productanalytics toe te passen om gebruikersonboarding te tracken

4. Optimaliseer de onboardingstroom met de gegevens die u hebt vastgelegd

Als u op zoek bent naar de belangrijkste onderscheidende factor voor grote organisaties, ook financiële, dan is het absoluut klantervaring. En dat zou uw aandachtspunt moeten zijn als u de manier wilt verbeteren waarop uw bankklanten de onboardingfase doorkomen.

Begin met basisbeginselen, zoals het controleren van de verlatingspercentages in verschillende stadia van het proces. Dat zou heel gemakkelijk moeten zijn als u uw onboardingstroom presenteerde met behulp een trechttervisualistiemethode.

Wanneer u merkt dat in een bepaald stadium veel gebruikers vastlopen en vertrekken, betekent dit dat u verdere analyses moet uitvoeren. Verrijk uw UX-onderzoek met wat extra gegevens over muisscroll- en muisklikrapporten. U zou voor die klus wat extra tools kunnen gebruiken of extra gebeurtenissen kunnen opzetten om muisactiviteit te tracken.

Vervolgens moet u uitzoeken welke klantengroepen het moeilijk hebben tijdens onboarding. Hier komen geavanceerde segmentatiemogelijkheden van uw rapporten van pas. Ze laten u specifieke klantensegmenten van dichtbij bekijken en moeilijkheden vinden, zodat u ze meteen kunt repareren.

En terwijl u werkt aan het verbeteren van het onboardingproces, moet u rekening houden met de verschillende niveaus van technische vaardigheden van klanten. Misschien zouden sommigen van hen extra hulp verwelkomen. Dergelijke informatie is cruciaal en kan worden weerspiegeld in scoringsniveaus en gecreëerde doelgroepen in CDP. Uw klantenserviceteam kan vervolgens via telefoon, e-mail en livechat contact opnemen met klanten die een lagere score hebben gekregen en hen helpen om die fase soepeler te doorlopen.

Ontdek waarom prospects uw klanten zijn geworden

Wanneer u een effectieve strategie voor onboarding ontwerpt, moet u weten “waarom” uw prospects klanten werden, herken “Committed” (degenen die 100% bij uw merk zijn), ten opzichte van “Tyre Kickers” (komt voor uw aanbod, maar koopt zelden) . Als u wat begeleiding nodig hebt, dan zouden acquisitiegegevens u moeten helpen.

-

- Aanbieding – Hoe divers was uw aanbod. Was het het motief om klant te worden?

-

- Interactiegeschiedenis – Hoe vaak moest u contact opnemen met de prospect? Overweeg de efficiëntie van verschillende communicatiekanalen en timing.

-

- Bron – Is de klant via een display- of zoekadvertentie of directe marketing gekomen?

Dergelijke kennis helpt u om uw klanten nauwkeuriger te segmenteren, hun behoeften efficiënter aan te pakken en ze beter te richten op hun doelen bij de onboarding.

Gebruik scorepunten om de interessegraad van de klant te meten

Dankzij het volgen van het gedrag van klanten en het toepassen van scoremechanismen, kunt u meten hoe goed klanten uw product kennen en in welke mate het hun interesse wekt. Met CDP kunt u een nauwkeurig publiek bouwen op basis van onboardingstadia en verschillende strategieën implementeren om gebruikers te inspireren actiever te worden.

Daarom moet u scorecriteria definiëren. Laten we zeggen dat uw prospect op een link in een e-mail klikt over een productkorting. Dit moet u een hogere score geven dan wanneer ze op een branchelink klikken, omdat de productkoppeling aankoopintenties impliceert. Hiermee kunt u ook onderscheid maken tussen actief en latent koopgedrag en uw score aanpassen.

Dat is de reden waarom uw nieuwe klant zijn reis begint met 0 punten, omdat hij niet veel van het bankplatform heeft gebruikt. Het is een goed moment om een trigger naar uw e-mailplatform te sturen en onboarding- en educatieve e-mails te sturen.

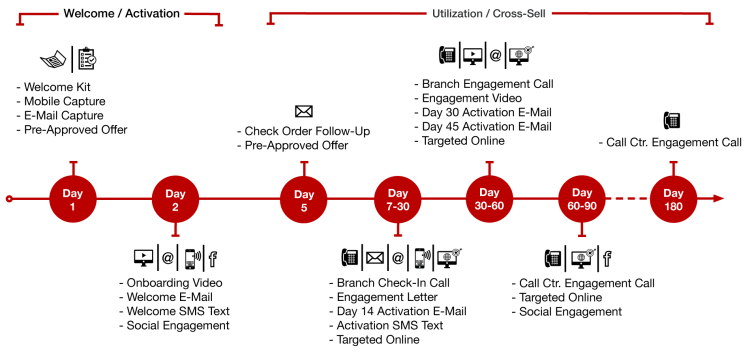

Op deze manier kunt u waardering tonen voor het kiezen van uw bank en klanten op het juiste spoor zetten om meer te weten te komen over de voordelen van het platform. U kunt klanten ook een actieplan voor onboarding geven waarin de tijdlijnen worden geschetst voor berichten en doelen waaraan ze zullen werken.

Hoe meer rekeninghouders omgaan met uw bankplatform en profiteren van de verschillende functionaliteiten, hoe meer punten u ze kunt geven. Bijvoorbeeld 10 voor het instellen van automatische overdrachten en het importeren van overdrachtsontvangers van de oude bankrekening. Naarmate de score toeneemt, kunt u een klant naar een nieuw publiek verplaatsen, zoals ‘Klanten in het midden van het onboardingproces’.

Terwijl klanten van plaats verwisselen naar verschillende doelgroepen, kunt u hen verschillende berichten sturen, via pop-ups, bannermeldingen of e-mails, zodat ze nieuwe, meer complexe mogelijkheden van het platform kunnen vinden. Ten slotte kunt u cross- en up-sellingcampagnes toepassen, waardoor de acceptatiegraad van andere financiële producten die beschikbaar zijn op accountniveau wordt verhoogd.

Conclusie

Vanwege de toenemende verwachtingen van klanten en ontberingen om services te differentiëren, moeten banken en andere financiële instellingen hun strategieën verbeteren om hun basis van loyale klanten te laten groeien. Met behulp van technologie zoals webanalyses en CDP kunnen banken een soepel onboardingproces aanbieden door alle obstakels uit de weg te ruimen, waardoor de weg wordt vrijgemaakt voor een grote klanttevredenheid en meer retentie.

We realiseren ons dat dit bericht mogelijk niet alle problemen met betrekking tot zo’n complexe strategie behandelt. Als u dus graag meer vragen beantwoord wilt krijgen, neem dan gewoon contact met ons op en we helpen u graag verder.